Der Trend zur Nachhaltigkeit hat längst auch die Finanzierungen erfasst. Die Banken treiben das Thema mit Macht voran. Und sie legen fest, was eine nachhaltige Finanzierung eigentlich ist.

Macht die Welt nicht unbedingt schöner, aber nachhaltiger: die Wasseraufbereitungsanlage Sonia Vihar in Neu Delhi, Indien. Foto: imago images / Hindustan Times

An der Börse ist Berichtssaison, und so langsam reichen auch die Mittelständler ihre Geschäftszahlen für das Ausnahmejahr 2020 ein. Darauf folgen die traditionellen Jahresgespräche mit den Firmenkundenbetreuern. Die haben einen klar strukturierten Verlauf, doch dieses Mal bringt nicht nur die Pandemie eine ganz neue Facette in den Dialog. Viele Mittelständler werden sich darüber wundern, dass die Berater auch das Thema Nachhaltigkeit auf die Agenda setzen.

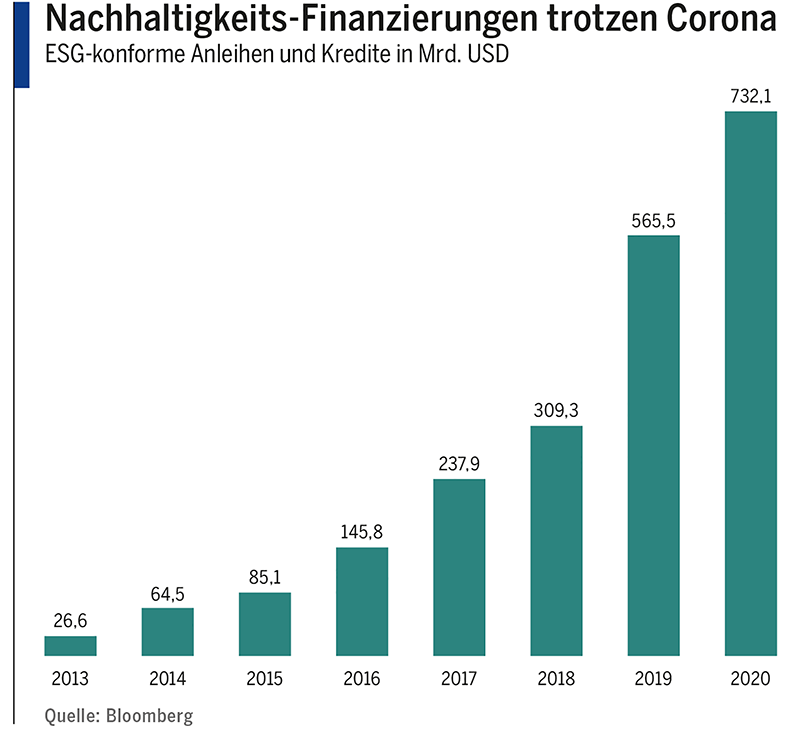

Das war vor einem Jahr nicht unbedingt zu erwarten. Zu Beginn der Corona-Krise wurde oft die bange Befürchtung geäußert, das Virus könne die Sustainability-Anstrengungen der Wirtschaft um Jahre zurückwerfen. Mittlerweile ist klar: Das wird nicht passieren. Im Gegenteil, der Zug nimmt gerade mächtig Fahrt auf. Und die Finanzwirtschaft treibt die Unternehmen voran. Banken und institutionelle Investoren sind gleichermaßen erfasst vom Trend zur Nachhaltigkeit.

Spannende Informationen und relevante Themen aus der Wirtschaft und Finanzwelt in kompakter Form für Ihren unternehmerischen Alltag und für Ihre strategischen Entscheidungen.

Wir machen Wirtschaftsthemen zu einem Erlebnis.

Nach Jahren der Verunsicherung und Ratlosigkeit wird nun zugepackt. Vorbei sind die Zeiten, in denen diskutiert wurde, ob nur Unternehmen oder auch Finanzierungen „grün“ sein können und ob der sauberste in einer „schmutzigen“ Branche nachhaltig ist oder nur ein Feigenblatt. Der Finanzierungsmarkt ist über diesen Streit hinweggegangen und hat gezeigt, dass es für alle Ansätze Argumente und Investoren gibt. Und es haben sich Standards herausgebildet, an denen sich alle orientieren können.

Noch ist der Markt nicht klar ausdifferenziert, aber die Lähmung ist verschwunden – nun soll alles ganz schnell gehen. Keine Bank, die das Thema nicht als geschäftliches Wachstumsfeld besetzen will, das auch noch positiv auf das eigene Image abstrahlt. Auch Deutschlands größte Bank hat sich ehrgeizige Ziele verpasst: Bis 2025 will die Deutsche Bank 200 Milliarden Euro an nachhaltigen Finanzierungen in die Bücher nehmen oder arrangieren. Geregelt werden die Anstrengungen der Bank in einem Rahmenwerk, dem „Sustainable Finance Framework“.

„Einige Kunden haben sich bereits mit der Frage bei uns gemeldet, ob wir sie überhaupt noch finanzieren.“

Henrike Pfannenberg, Leiterin des ESG-Kompetenzteams der Deutschen Bank

Ein Blick in das Rahmenwerk hilft Mittelständlern zu verstehen, wie Banken das Thema nachhaltige Finanzierung angehen. Für den eiligen Leser hier die gute Nachricht: Das Rad wird nicht neu erfunden, das Rahmenwerk orientiert sich an der sogenannten EU-Taxonomie und an internationalen Standards. Das ist gut, weil Mittelständler wenig Lust haben dürften, sich mit gänzlich unterschiedlichen Ansätzen ihrer Hausbanken zu beschäftigen.

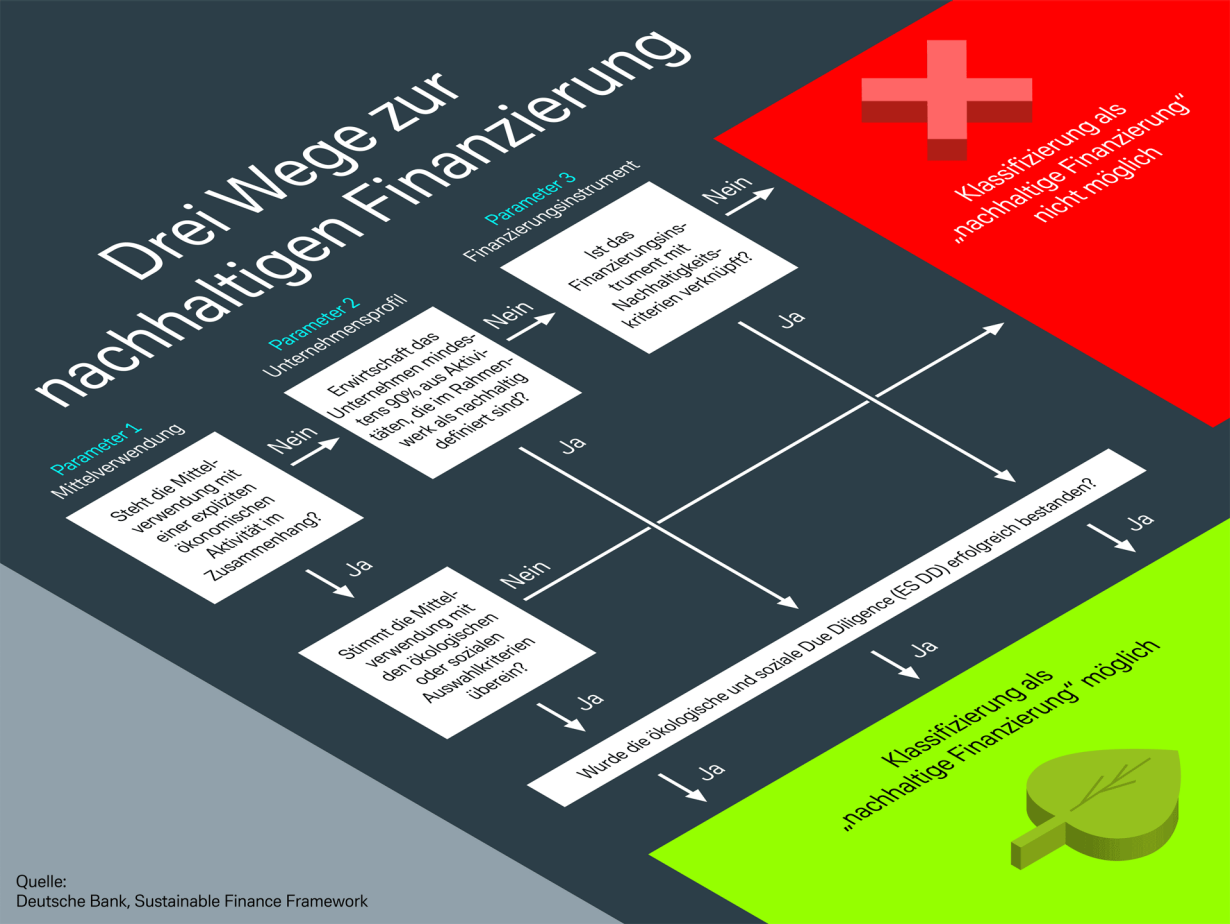

Auf drei Wegen gelangt man zu einer nachhaltigen Finanzierung. Der erste Weg führt über die Verwendung der Mittel. Unternehmen müssen die Finanzierung entweder dafür einsetzen, die Umwelt zu erhalten, zu verbessern oder zu schützen. Oder sie ermöglichen die soziale Entwicklung insbesondere von Randgruppen. Was so lapidar formuliert noch nebulös bleibt, wird nach Sektoren mit Beispielen unterfüttert: Die Produktion von Bauteilen für die Gewinnung regenerativer Energie fällt genauso darunter wie Investitionen in verbessertes Recycling oder in bezahlbaren Wohnraum. Hier wird also ein Anreiz geschaffen, eine Investition in eine bestimmte Richtung zu lenken. Im Zweifel hilft ein Gespräch mit der Bank, um zu verstehen, ob eine geplante Ausgabe die Kriterien erfüllt.

Der zweite Weg ist der schwierigste. Über ihn kommen nur solche Unternehmen zu einer nachhaltigen Finanzierung, die mindestens 90 Prozent ihres Umsatzes aus nachhaltiger Tätigkeit erwirtschaften. In diesem Fall ist die Verwendung der Mittel egal.

Der dritte Weg wiederum steht vielen Unternehmen offen. Finanzierungen werden als nachhaltig eingestuft, wenn sie an Nachhaltigkeitsziele gekoppelt sind. Diese Ziele müssen – nach Einschätzung der Bank – ehrgeizig formuliert sein und die Kernaktivitäten des Unternehmens betreffen. Hier werden Anreize geschaffen, das eigene Geschäft möglichst rasch auf Nachhaltigkeit umzustellen. Typischerweise winken dem Kunden niedrigere Finanzierungskosten, wenn die selbst gesteckten Ziele tatsächlich erreicht werden.

Die drei Wege bieten für fast jeden Mittelständler die Möglichkeit, eine nachhaltige Finanzierung abzuschließen. Allerdings nicht für jede Investition. Doch das ist auch nicht notwendig: „Einige Kunden haben sich bereits mit der Frage bei uns gemeldet, ob wir sie überhaupt noch finanzieren, wenn sie die Kriterien des Rahmenwerks nicht erfüllen“ berichtet Henrike Pfannenberg, die das ESG-Kompetenzteam der Deutschen Bank leitet. Sie konnte beruhigen: „Aktuell geht es hier noch um eine freiwillige Klassifizierung von Geschäft, das bewusst einen positiven Beitrag zur Nachhaltigkeitstransformation leisten soll.“

Auch im Kunden-Rating der Banken spiegelt sich die Nachhaltigkeit zunächst nur qualitativ wider. „Die Einbindung der Nachhaltigkeit in die klassische Risikobeurteilung befindet sich noch in einer sehr frühen Phase“, sagt Viktoriya Brand, die den Bereich Sustainability bei der Deutschen Bank leitet. Doch die Datenerfassung und die Modellierung haben längst begonnen Auch wenn es noch viele Fragen dazu gibt, inwiefern diese Themen auf ein Rating Einfluss nehmen werden: Künftig könnten auf Unternehmen, die sich der Nachhaltigkeit konsequent verweigern, höhere Kosten zukommen.

„Auch Kunden und Lieferanten werden für ihre eigenen Reportings Fragen stellen.“

Viktoriya Brand, Leiterin des Bereichs Sustainability bei der Deutschen Bank

Dabei hapert es oft mehr an der Kommunikation als am Handeln. „Gerade im Mittelstandsbereich gibt es viele „Hidden Champions“, die Nachhaltigkeit integrieren, das bislang jedoch wenig transparent nach außen darstellen.“, sagt Henrike Pfannenberg. Oft wird der Aufwand gescheut, obwohl Reporting-Standards für mittelständische Unternehmen schon lange zur Verfügung stehen, zum Beispiel von der gemeinnützigen Global Reporting Initiative (GRI). Sinnvoll ist weder die Scheu vor dem Umbau noch die Verschlossenheit. „Künftig werden nicht nur die Banken mittelständische Unternehmen auffordern, ihre Aktivitäten zu beziffern, die zur nachhaltigen Entwicklung beitragen“, sagt Viktoriya Brand. „Auch Kunden und Lieferanten werden für ihre eigenen Reportings Fragen stellen.“

Auf der Finanzierungsseite gehen also zwar nicht gleich die Lichter aus, wenn man das Thema Nachhaltigkeit ein bisschen schleifen lässt. Noch ist Nachhaltigkeit Kür, nicht Pflicht. Aber wer Nachhaltigkeit ernst nimmt und seine Anstrengungen dokumentiert, der kann in der Finanzierung sogar profitieren: Die Investoren am Kapitalmarkt hungern nach nachhaltigen Assets, die Banken haben sich Nachhaltigkeit auf die Fahnen geschrieben und auch der Staat stützt Initiativen mit vergünstigter Refinanzierung. Im Klartext: Es ist absehbar, dass Finanzierungen, die als nachhaltig qualifiziert werden können, zu besseren Konditionen erhältlich sein werden. Darum spricht viel dafür, dass sich nicht nur Nachhaltigkeits-Reportings, sondern auch nachhaltige Finanzierungen im Mittelstand auf breiter Front durchsetzen werden.

03/2021

Chefredaktion: Bastian Frien und Boris Karkowski (verantwortlich im Sinne des Presserechts). Der Inhalt gibt nicht in jedem Fall die Meinung des Herausgebers (Deutsche Bank AG) wieder.